資産を買った場合は、複数年にわけて経費にします。

ただし、取得価額が30万円未満であれば一気に経費に落とせます。

中小企業には「中小企業者等の少額減価償却資産の取得価額の損金算入の特例」という制度があります。

中小企業者等が、取得価額が30万円未満である減価償却資産を平成18年4月1日から平成32年(2020年)3月31日までの間に取得などして事業の用に供した場合には、一定の要件のもとに、その取得価額に相当する金額を損金の額に算入することができます。

つまり、30万円未満であれば取得した事業年度で一気に経費に落とせるという意味です。

事業年度の期首で買っても、期末で買っても全額経費にできます。

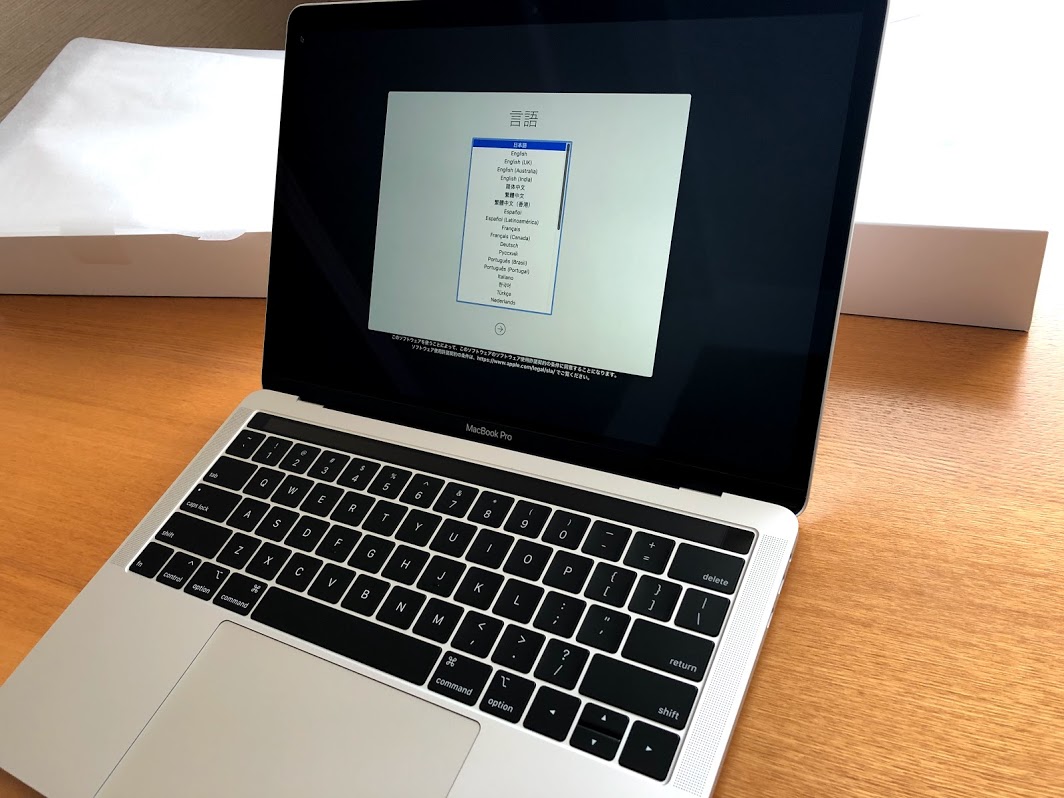

30万円以上になると資産に計上して、例えばパソコンなら耐用年数の4年で分割して経費にしていきます。

ただし、税法の金額基準を意識しすぎて、本来必要であった性能を落としてまで30万年未満におさえて買うことはしない方が良いです。

必要な時に必要な性能の物を揃える

出来るだけはやく経費にすることは、税金の観点から考えるとお得な制度に見えますが、パソコンなどは金額だけで選んでしまうと、必要な性能が不足していたりしてその後の業務に支障が出ないか注意しましょう。

ただし、30万円をちょうど超えるか超えないかのような場合は、見積書などをよく見て、切り離してもそれ単独で売れたり機能するものはないか調べてみましょう。

取得価額に含めてよいもの、外すもの、顧問税理士がいれば相談してみましょう。

制度の概要

全額経費にできる額には上限があり、1事業年度あたり合計で300万円が上限となっていす。

対象となるのは中小企業は、資本金の額が1億円以下で従業員の数が1,000人以下の法人になります。

期間については、平成18年4月1日から平成32年(2020年)3月31日までの間に取得とあるように期間についても制限があり、制度が延長されずに終わってしまう可能性もあります。

対象となる資産については、パソコンなど備品だけでなく、ソフトウェア、特許権など無形資産も含まれます。

その他の注意点

資産の取得価額が10万円未満であれば、固定資産に計上しないで全額経費とすることができます。

10万円以上20万円未満については「一括償却資産」といって、3年に渡って均等に償却することもできます。

通常より早く償却できるのと、償却資産税(固定資産税)がかからないといったメリットもあります。

また、消費税については、30万円未満の判定時には税抜経理の場合に税抜金額で、税込経理の場合は税込金額で判断することになります。

なお、免税事業者は税込経理方式により判断しますので29万9999円までが特例の対象です。

_____________________

【編集後記】

今日は研修と今月申告するお客様との打ち合わせなど、夕方には1件カフェ(プロント)で打合せ。

【昨日の1日1新】

埼玉県 珈琲屋OB

_____________________